O bsb é uma newsletter semanal sobre a arte e ciência de construir e investir em empresas de tecnologia. Para receber nossos e-mails, basta clicar abaixo:

Olá! O bsb não faz notícias. Os textos são sobre temas específicos baseados em pesquisa qualificada. No entanto, pela segunda vez – a primeira sendo a FTX – vou escrever sobre uma, o Silicon Valley Bank (“SVB”). Tem muita informação errada por ai e me sinto na obrigação de prover uma análise do tema.

Antes preciso dizer que o dia 10 de março foi um dos mais tristes para o ecossistema empreendedor. Segundo, dada a complexidade do assunto, o texto de hoje não tem a versão de 1 minuto. Também dou o disclaimer que esta é uma situação fluída, me reservo o direito de mudar minhas opiniões e análises. 😇

1) O que é o Silicon Valley Bank e sua importância para a indústria tech

2) Minha experiência e impressões do banco

3) O que aconteceu nos últimos quatro anos?

4) O que aconteceu na última semana?

5) Consequências da quebra do SVB

1) O que é o Silicon Valley Bank e sua importância para a indústria tech

O Silicon Valley Bank Financial Group nasceu em 1983. Dois fundadores tiveram a idéia durante um jogo de pôquer: um banco dedicado a startups que haviam recebido investimento de fundos de VC e não recebiam a atenção necessária dos grandes bancos. Era uma aposta no sucesso da indústria do Vale do Silício. Dado que era um banco, uma aposta alavancada.

Os diferenciais seriam 1) Rede de relacionamentos com fundos, que diminuiria o custo comercial, pois estes recomendariam o SVB às suas empresas de portfólio; 2) Posição contraria aos grandes bancos; 3) Entendimento do risco de crédito das startups. O banco fez seu IPO na Nasdaq em 1988. Até 2023 era um dos 20 maiores dos EUA, considerado exemplo em ESG.

O SVB não era apenas um banco para startups, possuía diversas linhas de negócios, todas ligadas ao mundo das startups. O “Bank”, divisão comercial tanto para startups quando fundos. “Private” focada em Wealth Management. “Capital”, sua gestora de investimentos. Por fim, “Securities”, o banco de investimentos.

Essa estratégia de nicho deu certo. Em 2021 o SVB fazia serviços bancários para cerca de 50% das startups americanas que captaram recursos com fundos de VC. Apesar de 90% da receita vir dos EUA, o banco também era fundamental para as startups internacionais, pois atendia as empresas com a estrutura “Cayman-Delaware-Entidade Local”, pouco usual aos bancos americanos.

A medida que crescia, o SVB passou a ter uma cara muito diferente dos outros bancos.

1) Sua clientela era composta mais por empresas do que pessoa física (“varejo”). Historicamente os depósitos de varejo tendem a ser mais estáveis do que os de empresas.

Base de Depósitos do SVB

2) Seus clientes eram empresas de tecnologia, mais voláteis pois seus depósitos vêm dos investimentos dos VCs, de forma que o dinheiro fica em caixa e vai sendo gasto e reposto à medida que novas rodadas de investimentos são completadas.

3) Seus clientes não são óbvios tomadores de crédito, a maioria não tem colateral. Para investir todos os seus depósitos, o SVB investia boa parte destes recursos no mercado financeiro, via a sua tesouraria. Lembrando que bancos em geral investem em (a) Crédito para seus clientes e (b) Compram ativos financeiros, normalmente de renda fixa.

No gráfico abaixo vemos que o SVB tinha uma base de poupadores mais volátil e em paralelo tinha mais que 100% de exposição (via alavancagem) destes depósitos em empréstimos e ativos financeiros.

Durante os últimos 18 anos o negócio do SVB continuou evoluindo e entrou em crescimento exponencial em março/2020, quando os depósitos foram de US$60 bilhões para o auge de US$212 bilhões em dezembro/2021. Vale lembrar o contexto de Covid, com a injeção de dinheiro na economia e os juros a zero que fizeram investidores colocarem bilhões em startups, sendo que a maior parte desse dinheiro era depositado no SVB.

Qual o arroz com feijão do SVB?

O principal produto do SVB são linhas de créditos para fundos de VC. A dinâmica é a seguinte: um fundo envia dinheiro a startups diariamente. Dado que o dinheiro deste vem de clientes, seria ruim pedir a eles que fizessem uma transferência por dia. Um cliente que investe US$1m não quer receber ligação para fazer uma TED de US$5mil por semana. Sendo assim, os fundos pegam empréstimos com o SVB e pedem aos seus clientes que façam poucas transferências durante o ano. A garantia é que o cliente vai investir no fundo, o que tem baixo risco de não acontecer.

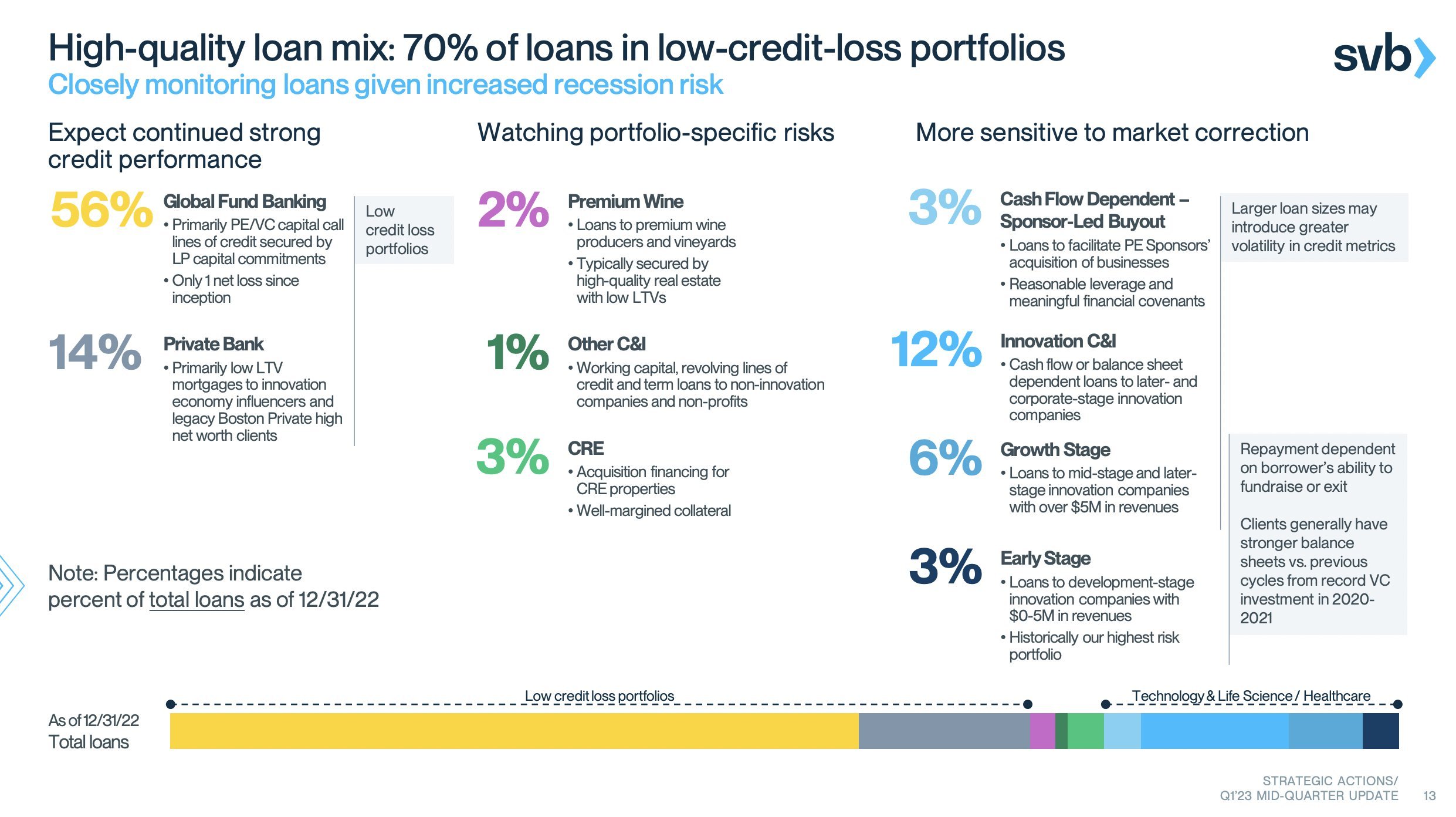

Isso representa 56% de todo o portfolio de crédito do SVB. Outros 14% do portfólio de crédito são para clientes de Private Bank. Apenas 3% de seus empréstimos são para early-stage e 6% para growth stage.

Podemos resumir o SVB então como um banco que mantém uma relação muito próxima com os VCs (ex: empresta dinheiro aos seus fundos, faz os financiamentos imobiliários dos gestores na PF) e através dessa relação e expertise conseguem as startups como clientes, oferecem serviços bancários a elas, mas poucos empréstimos. O SVB se foca em financiar os VCs. O restante do capital de depósitos é investido no mercado financeiro (mais sobre esta atividade daqui a pouco).

2) Minha experiência e impressões do banco

Sempre tive uma boa impressão do SVB. Eles tinham um excelente customer service e eram apoiadores do ecossistema. Patrocinavam eventos e queriam estar presentes. O nível dos profissionais, no entanto, nunca me impressionou. Especialmente comparado com bancos de investimento com fortes práticas de tecnologia, como a Goldman Sachs e Morgan Stanley.

Sempre questionei as oportunidades perdidas pelo SVB. Com o volume de dados que possuíam poderiam e se tornar uma plataforma mais completa, indo além de serviços bancários. Alguns exemplos:

- A Carta é uma empresa que faz gerenciamento de cap tables, avaliada a >US$5bi.

- Brex oferece múltiplos serviços financeiros e vale >US$10bi.

- Goldman Sachs é o principal banco de investimentos de empresas de tecnologias, fazendo a parte do serviço que é o filet mignon, M&A, IPOs e emissão de dividas.

- O Iconiq é o Wealth Management dos principais bilionários do Vale do Silício, deve valer mais que US$5bi.

Todas estas empresas poderiam ter sido criadas pelo SVB. Faltou ao banco visão estratégica e talento humano. No fim das contas, o SVB estava resignado a ter um papel de suporte, capturando pouco valor no ecossistema vs o que poderiam.

3) O que aconteceu nos últimos quatro anos?

Como mencionei no início do artigo, o SVB era uma aposta alavancada no sucesso do Vale do Silício. Isso vai em linha com a performance da sua ação, que subiu mais nos anos de bonança, mas caiu violentamente em 2022. Aqui estou excluindo o que ocorreu na última semana.

Até 2021 os depósitos aumentavam sem parar. Os negócios estavam ótimos para o SVB. Dado que estou falando de um banco, preciso falar sobre política monetária e a subida dos juros.

Durante a pandemia os bancos americanos receberam volume recorde de novos depósitos, de US$5.4 trilhões. No entanto, a demanda para empréstimos estava baixa, de apenas 15% deste valor. O que os bancos fizeram então para monetizar os depósitos foi investir em ativos financeiros, como títulos de renda fixa e imobiliários. Tem um aspecto técnico que os bancos ao comprarem estes ativos podem escolher uma de duas classificações:

1) “Available-for-sale” (AFS) são aqueles que ele pode vender a qualquer momento e tem marcação a mercado.

2) “Held-to-maturity” (HTM) são aqueles em que o banco não tem interesse em vender e são marcados na curva.

Essa escolha afeta o nível de capital em reserva regulatória que os bancos precisam.

Com a subida dos juros, ocorreu um aumento de volatilidade e desvalorização dos títulos de renda fixa. Os bancos começaram a ter perdas. Isso fez com que vários deles que antes tinham lucros nos seus portfolios AFS passassem a considera-los como HTM. Ao fazer isso, o banco assume uma perda, mas protege o portfolio de ter novas perdas, dado que os títulos passam a ser marcados na curva.

O que eram ganhos até 2021 passaram a ser perdas, como o gráfico mostra abaixo

Ok, e o SVB nessa história?

Em português claro, o SVB se fe****. Seu portfólio HTM tinha duration de 6.2 anos e suas perdas em setembro estavam em US$16 bilhões, acumulando perda de 17%. O banco estava com patrimônio negativo, pois as perdas eram maiores que os US$11.8bi de equity. No entanto, dado que a maioria do portfólio era HTM, poderia continuar a operar. No portfolio AFS, as perdas eram de 9%.

Vejam na imagem abaixo que se ajustar o patrimônio pelas perdas, o SVB estava insolvente.

Em paralelo, os depósitos do banco começaram a cair. Por que? Primeiro analisando o macro, o sistema financeiro como um todo começou a ter saques. No caso do SVB, a sua concentração em empresas de tecnologia cobrou seu preço. O volume de investimentos em VC caiu, as startups continuaram queimando dinheiro e sacando dinheiro do banco.

É muito importante ressaltar que o SVB também havia previsto um menor volume de saques, mas o burn das startups continuam a níveis muito altos, 2x maior que dos níveis pré-2021. Isso quer dizer que no agregado o setor de tech e as startups ainda estão vivendo a fantasia do dinheiro de graça. Não tem como as coisas acabarem bem desse jeito. A indústria não esta se ajudando assim!

Para piorar, o SVB ficou boa parte de 2022 sem o seu Chief Risk Officer, um cargo chave nos bancos e que se reporta ao conselho de administração e foi reposto apenas em janeiro/2023.

4) O que aconteceu na última semana?

De forma a conseguir (i) acomodar os saques; (ii) aumentar a flexibilidade e (iii) re-investir o capital em ativos com maior retorno, o SVB decidiu vender os US$21bi do portfólio AFS para levantar caixa, assumindo um prejuízo, de US$1.8bi. Esse movimento forçou o banco a levantar capital para ajudar na reestruturação. Depois que o mercado fechou na quarta dia 8, ele anunciou a captação de US$2.25bi, dos quais US$500m seriam feitos pelo General Atlantic. Isso aconteceu no mesmo dia que o banco Silvergate, intimamente ligado ao setor crypto, anunciou que iria encerrar suas operações. As perdas foram ruins, mas o SVB ainda estava solvente (Obs: solvente de acordo com as regras regulatórias).

A notícia bate no ecossistema

Os VCs/startups começaram a entrar em pânico com essa notícia. Isso aconteceu em parte porque não sabiam interpretar o movimento e em parte por causa do perfil dessa indústria, que adora compartilhar notícias na velocidade da luz. Começa então uma corrida ao banco. US$42bi são pedidos em resgates desde quinta de manhã. Também temos que dar crédito a equipe do SVB que fez o anúncio sem ter garantido todo o capital necessário da captação e não soube gerenciar a narrativa.

O SVB era um dos bancos que devido ao perfil de cliente, caso fosse a falência, boa dos depósitos não seria garantida pelo Federal Deposit Insurance Corporation, uma agência governamental americana que faz meio que o papel do FGC no Brasil. Ela garante depósitos de até US$250 mil/conta. Dos US$173bi em depósitos, US$152bi não são segurados. Isso fez com que o FDIC entrasse em ação rapidamente, tomasse a gestão do SVB, e inicia-se a liquidação do banco.

No Domingo a noite o Governo Americano (Tesouro, FED e FDIC) fez um anúncio que todos os depósitos seriam honrados, parte pelos ativos remanescentes do SVB e o restante por um fundo que os bancos americanos depositam parte de seus lucros, igual o nosso FGC. O ecossistema respirou aliviado. Foi um “bailout”? Difícil dizer que não…Por que foi feito?

- Pois esse banco era peça fundamental de um setor estratégico da economia americana.

- Honestamente, porque hoje em dia é o que os governos tem feito. Modern Monetary Theory, QE, intervenção, é o governo como protagonista da economia.

5) Consequências da Quebra do SVB

Sobre o SVB em si, provável que seja comprado por alguém, da mesma forma que a subsidiária inglesa foi comprada pelo HSBC.

– Potencial diminuição do ritmo de aumento de juros: o FED disse que iria aumentar os juros até algo quebrar. Foi de 0% até 5%. Bem, algo quebrou, pequeno quando se olha a economia americana, mas subiu o alerta. Economistas que respeito acreditam que não é um evento que vai parar o aumento dos juros, mas pode faze-lo ir mais devagar, o que nos traz o risco da inflação ser mais persistente.

– Ceticismo ao setor tech: o ecossistema empreendedor se mostra frágil e construído sobre alicerces menos fortes que (mesmo eu) imaginávamos. O modelo simbiótico dentre os fundos, empreendedores e efeito de rede que funciona tão bem para o crescimento e compartilhamento de conhecimento, funciona mal numa situação de crise. No fim das contas os libertários do Vale do Silício comemoraram uma intervenção governamental. Venho escrevendo sobre isso faz tempo, especialmente sobre dogmatismo dando falsa sensação de segurança. O fato que todo mundo usava o SVB dava uma sensação de segurança a um segmento da população notória por desafiar o status quo, os empreendedores. O fato que o burn das startups, em agregado, continua muito alto, mostra que o ecossistema ainda não se adaptou a nova realidade do mundo de juros altos. Nós precisamos acordar.

– Questionamento aos VCs: a falta de institucionalização do Venture Capital continua a cobrar seu preço. Colocar todas as empresas do portfolio, independente de onde ficam, para usar um único banco regional da Califórnia era arriscado. Não adianta o fundo mandar e-mail dizendo para tirar o dinheiro rápido se o empreendedor foi forçado a usar esse banco por sua causa.

– Bancos Regionais sobre escrutínio: teremos meses voláteis para os bancos regionais americanos, vários com portfolios e situações semelhantes ao SVB. É provável que novas falências aconteçam. O que o Brasil tem a ver com isso? Muita coisa, um espirro nos EUA é um resfriado no nosso pais.

– Crypto sob ataque: Silvergate, SVB e Signature Bank são três bancos importantes para o ecossistema crypto que fecharam as portas na mesma semana. A stablecoin mais respeitada, o USDC, tinha parte do seu colateral no SVB e perdeu sua paridade por algumas horas. Abrindo o meu ❤️ aqui, esta difícil ser um apoiador de crypto nos últimos meses, é porrada todo dia, mas vamos seguindo.

Grande abraço, Edu

DISCLAIMER: essa newsletter não é recomendação de investimentos. Seu propósito é puramente de entretenimento e não constitui aconselhamento financeiro ou solicitação para comprar ou vender qualquer ativo. Faça a sua própria pesquisa. Todas as opiniões e visões são pessoais do próprio autor e não constituem a visão institucional de nenhuma empresa da qual ele seja sócio, colaborador ou investidor.