O bsb é uma newsletter semanal sobre a arte e ciência de construir e investir em empresas de tecnologia. Para receber nossos e-mails, basta clicar abaixo:

Olá! Se você tem apenas um minuto, aqui está o que os investidores, operadores e fundadores devem saber sobre M&A em 2023:

- Diferente do que a mídia diz, M&As podem sim gerar valor, contanto que quem execute saiba como fazer

- O ambiente macroeconômico vai forçar empresas rivais a se consolidarem

- Itaú: a grande referência em M&As da América Latina

- Alguns setores passarão por este movimento, como Prop Tech e HR Tech

- Existem diversas formas de aproveitar essa tendência, mas sangue frio é pré-requisito

“A maioria das fusões e aquisições não gera valor”. Essa é uma frase que aparece muito na mídia de negócios, normalmente fazendo referencia à um estudo de 2004 da Bain & Company que dizia que c.70% das fusões falharam em criar valor aos acionistas.

Por outro lado, o volume global de M&A em 2022 foi de US$ 3,5 trilhões e em 2021 de US$ 5 trilhões, de acordo com dados compilados pela Bloomberg. Algumas das maiores empresas do mundo nasceram a partir de múltiplos M&As.

Como explicar esse paradoxo?

Primeiro vale mencionar que não existe consenso sobre como medir sucesso. Retorno da ação? Sim, mas em qual período? Métricas operacionais? Além de ser difícil obter dados padronizados, é quase impossível entender com o que deveríamos compara-los.

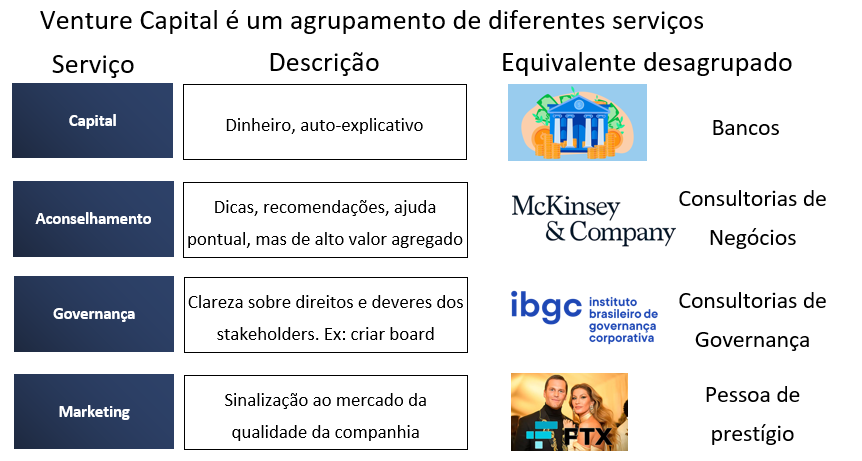

Ex: a compra do WhatsApp pelo Facebook foi um bom negócio? Não sei, e se como empresa independente tivesse se tornado uma Tencent do mundo ocidental? Neste cenário, a compra do WhatsApp, mesmo que sem grandes monetizações, foi um bom negócio, pois o Facebook matou um competidor. Se olharmos por valor gerado via fluxo de caixa, não parece um bom deal.

Alguns casos são mais simples. Aquisições orientadas a cortes de custos são um exemplo. Assim como empresas com ampla capacidade de distribuição e track-record em incorporar novos produtos comprando uma empresa do mesmo segmento mono-produto e plugando na sua rede.

Fusões e Aquisições são temas extremamente complicados. Afetam a vida de milhões de profissionais todos os anos, movimentam trilhões, sua regulação é parte importante do governo (CADE e outros órgãos antitruste). Se elas geram valor? Sim, mas pra quem sabe fazer. Como me disse por WhatsApp um amigo que acabou de vender a própria empresa:

É difícil fazer previsões sobre esse tema, mas com o ambiente macroeconômico em que estamos, digo com certa confiança que veremos um aumento de M&As no setor de tecnologia e que existe uma boa chance de várias destas transações gerarem valor aos seus acionistas.

Menos Capital e Mais Criatividade

Com a subida das taxas de juros e ajuste no valuation das empresas listadas de tecnologia, o ambiente de captação de recursos está muito desafiador. Como fazer uma nova rodada, se ao captar num valuation mais baixo o fundador da empresa será completamente diluído pelas clausulas anti-diluição dos seus investidores? Como precificar rodadas? Estas são perguntas que investidores de tecnologia se fazem o dia inteiro.

Quando o objetivo de todos os fundadores é estender seu runway, ganhar share de mercado e racionalizar seu negócio, indo de crescimento acelerado para eficiência, uma conclusão logica é considerar unir forças com empresas que são parecidas. Para algumas empresas, as opções são (a) colaborar, (b) consolidar ou (c) morrer.

Como diria César, protagonista da melhor trilogia do cinema dos últimos dez anos, Planeta dos Macacos:

Este movimento faz ainda mais sentido em setores onde existem diversas empresas financiadas por Venture Capital competindo umas com as outras e aumentando o custo de aquisição por cliente.

Estamos num novo mundo, com muitas empresas e sem capital o bastante para todas (afinal, com CDI a 13,65%, os rentistas piram), veremos uma amplitude de resultados. Algumas startups vão morrer, outras passar por acqui-hires, aquisições pequenas e grandes, fusões de variados portes. Algumas destas serão por causa de custos, talento, produto, market share, ganho de escala.

O objetivo deste texto é ajudar fundadores e investidores a pensar nesse tema de uma forma madura.

Itaú: a grande referência de M&As na América Latina

O startupeiro médio prefere muito mais falar do NuBank do que de um banco como o Itaú. No entanto, esta é uma das empresas mais bem geridas do Brasil e um exemplo nas mais diversas frentes, especialmente em aquisições.

O Itaú sempre cresceu organicamente e em paralelo fez múltiplas aquisições de sucesso. De um banco focado no estado de São Paulo nos anos 80, durante a década seguinte virou um banco nacional em boa parte devido a aquisições. Foi agressivo nas principais privatizações, comprando o Banerj, Banestado, Bemge e BEG, ganhando assim presença no Rio de Janeiro, Paraná, Minas Gerais e Goiás, respectivamente.

Na década seguinte, ao ver a sofisticação do mercado de capitais brasileiro, comprou o BBA-Creditanstalt, deixando-o operar de forma independente, dada a diferença cultural dos negócios de banco de varejo vs atacado. Também soube comprar negócios complementares, nos mais diferentes arranjos:

- Banco Fiat: aquisição, financiamento de veículos

- BMG: Joint-Venture, crédito consignado

- Porto Seguro: troca de ações e operações, mantendo a empresa operando de forma independente no segmento de seguros

- Redecard: fechamento de capital da companhia, virando uma subsidiária focada em Merchant Acquirer

- Itaú CorpBanca: fusão do Itaú Chile com o CorpBanca, formando o quarto maior banco do Chile

- ConectCar: aquisição de 50%, dividindo a gestão com o Grupo Ultra do negócio de pedágios

- Recovery: aquisição completa, empresa de recuperação de ativos

- Bank Boston, Citibank: aquisição das operações locais

- Techfin: JV com a TOTVS, alavancando o produto de ERP do parceiro

No entanto, quando falamos de Itaú e fusões, a primeira coisa que vêm em mente é o Unibanco. As conversas de fusão das instituições eram de longa data. Quando o Santander comprou o Banco Real em 2008, um novo tipo de competidor apareceu: um banco estrangeiro com acesso a depósitos locais em escala. Isso acelerou as conversas e pouco tempo depois o Itaú e Unibanco anunciaram a fusão, criando o maior banco privado da América Latina.

Alguns podem dizer que a aquisição da XP não foi o sucesso esperado, mas eu discordo, por três motivos: (1) O plano original foi mudado devido ao regulador; (2) Os acionistas do Itaú ganharam muito dinheiro com esta aquisição; (3) a XP se beneficiou da placa do Itaú, trazendo mais legitimidade ao negócio e dando saída a acionistas financeiros.

Elenco aqui alguns dos principais aprendizados que podemos tirar da bem sucedida estratégia de crescimento inorgânico do Itaú:

Aprendizados:

- Não perder o foco: a consistência de retorno sobre capital investido do Itaú é impressionante, mesmo em períodos de aquisições transformacionais. Não importa o que o banco estivesse fazendo nessa frente, nunca descuidou do dia a dia.

- Oportunístico: em vários casos o Itaú atuou de forma rápida. Foi presente nas privatizações e comprou várias empresas quando o vendedor estava motivado por alguma razão exógena ao ativo sendo vendido. Exemplos deste último caso incluem ConectCar, Recovery, BankBoston e Citibank.

- Flexibilidade: soube ajustar a parceria de forma que o seu novo sócio ficasse confortável. No caso do BBA foi a independência operacional, em Porto Seguro, manter a empresa toda independente e fazer troca de ações e de ativos. Com o Unibanco, uma fusão completa.

- Sem ego: quando se juntou ao Unibanco, um banco que era metade do seu tamanho, o Itaú tomou uma série de ações simbólicas de forma a fazer com que a fusão fosse entre iguais. Exemplo: a data de fundação do Itaú-Unibanco ficou sendo a do Unibanco. Isso afeta o bottom line? Não, mas tem impacto cultural.

- Aproveitar o talento: em muitos casos o Itaú herdou um estoque de talento que tinha sobreposição com seus executivos. Apesar de demissões fazerem parte de M&As, ele soube aproveitar e reinventar seus executivos. Quando comprou o Bank Boston, herdou um time de tesouraria de alto nível, mas o banco já operava com duas tesourarias, a do próprio Itaú e do BBA. A solução encontrada foi através da Kinea, uma nova empresa de gestão de recursos alternativos que tem o Itaú como sócio e hoje administra mais de R$ 70 bilhões é liderada por diversos executivos oriundos do Bank Boston.

- Ajustar ao macro rapidamente: a fusão entre Itaú e Unibanco foi acelerada pelo surgimento de um novo concorrente.

Onde devem acontecer

Não vou fazer previsões sobre empresas ou transações especificas, mas quero apresentar os tipos de transações que estou aninado para ver. Seguem algumas categorias que acredito devem passar por consolidação:

- HR Tech: existem muitas empresas cujos produtos são mais uma feature e se encaixariam bem em empresas maiores. Temos alguns players bem capitalizados nesse segmento.

- B2B Marketplace: setor com muita necessidade de capital, empresas que operam nas mesmas verticais devem consolidar-se.

- Ed Tech: a operação da Arco Platform + Isaac é um excelente exemplo de algo que deveríamos ver mais no setor. Empresas com distribuição se juntando a empresas com produtos.

- B2B SaaS: temos empresas com porte que podem ser consolidadores, especialmente a medida que o número de fornecedores vai se tornando grande demais para os clientes gerenciarem.

- eCommerce: com a crescente dominância do MercadoLibre, empresas desse setor devem pensar em como operar. Ex: um equivalente a Shopify na América Latina só vai surgir com um consolidador e muita flexibilidade de todos os participantes.

- Prop Tech: temos um setor com alto CAC e vários competidores bem financiados.

- Fintech: muitos times não vão conseguir captar novas rodadas. Muitas empresas gostariam de ter um braço de fintech em suas operações. Plataformas independentes focadas em nicho podem encontrar ganhos de escala importantes ao serem parte de grandes grupos financeiros.

- Orfãs: existem vários casos de empresas cujos investidores já deram um “write-off mental” e os fundadores cansaram de continuar tentando fazer o negócio virar. Algumas destas podem ser ótimas candidatas para M&A (e tem muitas dessas por ai).

Difícil saber quais casos vão virar realidade, mas será interessante acompanhar o setor.

Como aproveitar essa tendência

1) Empresas que analisarem essa opção de forma racional, sem ego ou emoção vão se beneficiar.

2) Acredito que existe uma oportunidade de negócios para o surgimento de “mini-bancos de investimentos” que ajudem empresas menores. Podem ser negócios de apenas uma pessoa até. Muitos empreendedores querem vender seus negócios e não encontram bons assessores pois estes precisam que as empresas tenham uma certa escala.

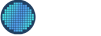

3) A habilidade de ajudar empresas a pensarem em M&A será importantíssima. Fundos de VC que ajudarem com isso vão melhorar sua imagem junto ao ecossistema.

4) Por fim, acredito que esse movimento vai impactar também os investidores. A recente aquisição da Igah Ventures pelo Pátria, em minha opinião, é apenas o começo de um movimento de consolidação e sofisticação entre as gestoras de investimento em tecnologia.

Grande abraço,

Edu

DISCLAIMER: essa newsletter não é recomendação de investimentos. Seu propósito é puramente de entretenimento e não constitui aconselhamento financeiro ou solicitação para comprar ou vender qualquer ativo. Faça a sua própria pesquisa. Todas as opiniões e visões são pessoais do próprio autor e não constituem a visão institucional de nenhuma empresa da qual ele seja sócio, colaborador ou investidor.