O bsb é uma newsletter semanal sobre a arte e ciência de construir e investir em empresas de tecnologia. Para receber nossos e-mails, basta clicar abaixo:

Resumo: stablecoins são parte fundamental do ecossistema crypto e uma ponte com o sistema financeiro tradicional e a economia real. Existem milhões de pessoas que usam stablecoins atualmente para importantes pedaços da sua vida financeira. Não existe um modelo perfeito, cada um tem trade-offs e ainda estamos no início dessa aplicação tecnológica. Apesar de parecer um conceito simples, os protocolos e mecanismos por trás das stablecoins são complexos.

Sempre que converso com banqueiros sobre crypto, é incrível como rapidamente convergirmos para stablecoins. Sim, NFTs, Bitcoin e outros temas são importantes, mas stablecoins geram mais desconforto. O conceito de entidades privadas emitindo moeda (mesmo que na blockchain) lembram os banqueiros de quando bancos privados e públicos emitiam moeda e como essa história acabou – em resumo, muito mal, levando a criação do Federal Reserve.

Isso é interessante, pois representando cerca de 10% de todo o valor de mercado de cripto ativos (~$190 bilhões no dia em que esse artigo está sendo escrito) e com múltiplas funcionalidades, as stablecoins são uma peça fundamental para entender o ecossistema crypto. São também uma das áreas mais vulneráveis para ações dos reguladores devido ao seu potencial impacto na política monetária e por consequência na sociedade e no poder dos governos.

Para exemplificar isso, imagine que você mora na Argentina: além de ser torcedor de uma seleção que não ganha uma copa do mundo desde 1986, você também mora em um país onde a inflação média anual está em 55,1%. O acesso a dólares é controlado pelo governo, de forma que não é possível de proteger o seu patrimônio em moeda forte. Você também está num dos países em que o uso de stablecoins de dólares vem crescendo de forma exponencial. Argentinos podem entrar em qualquer corretora crypto, trocar seus pesos argentinos por dólares digitais e investi-los em estratégias geradoras de renda na blockchain, que hoje dão de 3 a 10% ao ano (em outro artigo vou explicar porque isso é possível). Estamos falando de um impacto real na vida de milhares de pessoas que através de stablecoins, conseguem se proteger da gestão econômica incompetente de seu governo.

Se você não acredita em mim, acredite no Vitalik Buterin, criador do Ethereum:

Em resumo, stablecoins são muito importantes.

Definição

De forma simples, uma stablecoin nada mais é que um crypto ativo cuja função é manter seu preço equivalente ao de um ativo “estável”, como dólar americano ou ouro. Elas foram desenvolvidas em parte como uma resposta para a alta volatilidade de ativos como o Bitcoin, cuja utilidade como forma de pagamento é limitada devido as bruscas variações de preço. As stablecoins são abertas, globais e acessíveis a qualquer pessoa através da internet, 24 horas por dia e 7 dias por semana. São rápidas, pouco dispendiosas e a sua transmissão é segura. São digitalmente nativas da Internet e programáveis.

As stablecoins se tornaram peça das chamadas Finanças Decentralizadas (Decentralized Finance), ou DeFi para os íntimos. DeFi se refere ao movimento de reconstrução dos serviços financeiros tradicionais sem o uso de intermediários, como bancos, corretoras e bolsas. O racional é que intermediários se apropriam de forma desproporcional do valor criado pela sociedade, levando a ineficiências econômicas. Existem questionamentos a esse racional, mas isso é tema para outro dia. Se você quiser utilizar crypto ativos para qualquer coisa que não seja especular e investir (por exemplo fazer envio de remessas, tomar empréstimos), é bem provável que você utilize stablecoins.

Diferença entre Stablecoins e outros crypto ativos

Todos os crypto ativos são baseados na tecnologia blockchain, que permite a segurança da propriedade de ativos digitais. Crypto ativos circulam em redes decentralizadas que usam criptografia para se proteger de fraudes e roubos. O valor da maioria dos crypto ativos é determinado pelo mercado e a maioria das pessoas que investem nestes ativos, esperam que eles se valorizem. No caso das stablecoins, no entanto, elas são construídas de forma a não variarem de preço. Se você compra um stablecoin de dólar e olhar sua carteira crypto em uma semana, mês ou ano, você (deveria) ver o preço estável.

Para que servem?

Quando pensamos no uso do dinheiro, temos três: (i) Unidade de medida; (ii) Meio de troca; (iii) Reserva de valor. Para que alguma coisa possa funcionar como dinheiro, esta precisa de aceitação difundida e portabilidade, precisa ser durável e escasso o bastante para preservar seu valor no tempo e por fim precisa ser uniforme e granular para ser usado como unidade de medida.

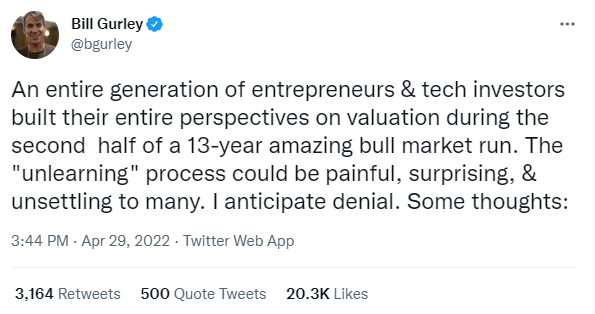

Das características acima, existe uma que o dinheiro fiduciário (aquele criado e gerido pelos bancos centrais), não consegue cumprir atualmente: escassez. Durante seus primeiros anos, o dinheiro fiduciário era escasso pois seguia o Padrão Ouro. Durante o século XX os países começaram a abandonar esse modelo e a escassez da moeda passou a ser controlada pelos governos (bancos centrais e governos federais) através de politica monetária. O grande desafio desse modelo é que o incentivo de imprimir mais dinheiro como forma de solucionar problemas é muito tentador. O melhor exemplo disso foi durante a pandemia, em que mesmo o FED abraçou uma agressiva política expansionista, que se ajudou a sociedade americana a passar pela pandemia com impacto menor, criou a maior inflação dos últimos 40 anos no ano seguinte.

Inflação como o oposto de escassez. Dessa forma, o dinheiro fiduciário consegue sim ser uma unidade de medida e meio de troca, mas não uma reserva de valor.

Quando pensamos no Bitcoin como dinheiro, temos uma dinâmica também incompleta. O Bitcoin tem um número finito, de 21 milhões de unidades (vs o dinheiro fiduciário que tem oferta infinita). Isso resolve a questão da escassez e potencialmente a reserva de valor. Bitcoin tem aceitação crescente, é portável, durável é uniforme e granular. Seria o Bitcoin a solução perfeita? Não, pois o Bitcoin tem uma alta volatilidade. Isso impede que ele seja utilizado como meio de troca. Dado que o preço dos ativos reais (ex: commodities, imóveis, etc) são definidos em moeda fiduciária e atualmente a volatilidade do Bitcoin é de 3% ao dia, é praticamente impossível utilizar o Bitcoin como meio de troca. Dessa forma, mesmo depois de 10 anos e com mais de $750 bilhões de dólares de valor de mercado, o Bitcoin ainda não funciona como meio de pagamentos ou unidade de medida. Isso não quer dizer que o Bitcoin não seja revolucionário. Com sua oferta finita, o fato de ser anônimo e ter governança decentralizada, além de rápido e barato, ele é uma forma mais avançada que o dinheiro fiduciário. Também não vale descartar o Bitcoin por completo, dado que sua volatilidade vem diminuindo à medida que a adoção aumenta.

Então para que servem stablecoins? Elas servem para transferência de valor dentro da blockchain e isso tem inúmeras ramificações.

Tudo bem, mas para que de fato as pessoas estão usando stablecoins?

2020 foi o ano em que elas explodiram em crescimento, devido a um período chamado de “O verão de DeFi”. O valor de mercado das stablecoins atualmente esta em $190 bilhões, um crescimento de 5x desde o inicio de 2021 e mais de 20x o valor de 2020. Hoje existem mais de 20 delas com valor de mercado >$100 milhões de dólares.

Fonte: Coingecko

Existem dois grandes grupos de usos para as stablecoins: (i) Alternativa a Dinheiro Fiduciário e (ii) Usos na Economia Crypto.

(i) Alternativa a Dinheiro Fiduciário

a) Proteção contra inflação: como mencionei no inicio do artigo, em países como Argentina que sofrem com alta inflação, o uso de stablecoins fixadas em moedas fortes como o dólar são uma importante proteção contra a perda do poder de compra.

b) Transações & Pagamentos: sim vivemos no país do PIX e esse uso talvez não pareça muito inovador, mas na maioria dos países transferir dinheiro custa caro. A cadeia de pagamentos envolve diversos intermediários incluindo bancos comerciais, redes de pagamento, bandeira e etc. Todos cobram uma taxa e no fim o custo de uma transação pode sair >5%. As stablecoins desentermediam e simplificam esse processo, reduzem o risco de contraparte e custam menos que os canais tradicionais.

c) Remessas: este caso é muito útil no Brasil. É extremamente burocrático, demorado e custoso enviar e receber dinheiro de fora do Brasil. De acordo com o Banco Mundial, remessas entre países custam na média 6.3% do valor enviado. Usando stablecoin esse valor é pelo menos uma ordem de grandeza menor.

d) Investimentos: devido a escassez de recursos no ecossistema crypto quando comparado com o sistema financeiro tradicional, é possível fazer investimentos equivalentes ao nosso famoso CDB e obter retornos com boa liquidez e baixo risco de crédito. Ex: é possível ir na BlockFi e emprestar suas stablecoins e obter retornos acima de 5% em dólares num empréstimo 100% colateralizado e com liquidez semanal.

(ii) Usos na Economia Crypto

a) Caixa: antes da existência de stablecoins, os investidores de crypto que quisessem diminuir a volatilidade dos seus portfolios precisavam vender crypto (criando um evento tributável) e retornar para caixa. Usando stablecoins, eles podem converter de ativos voláteis como Bitcoin e Ethereum para USDC (um tipo de dólar digital), sem precisar sair da Blockchain. Isso é mais barato, rápido, fácil e evita o pagamento de impostos. Um exemplo de quanto isso é importante é o gráfico abaixo, que mostra o fluxo de e para Bitcoin nas últimas 24 horas.

Fonte: Coinlib

b) Movimento entre corretoras: imagine que você tem dinheiro na Bitso, mas quer comprar um token que está listado apenas numa corretora asiática que não tem canal bancário no Brasil? Você pode comprar stablecoins e transferir da sua conta na Bitso para a da Exchange sem precisar se preocupar com a volatilidade do mercado.

c) Decentralized Finance: para investir, pegar empréstimos, dentre outros serviços financeiros, a presença de stablecoins é fundamental. Afinal, é difícil gerenciar empréstimos em moedas que podem valorizar ou desvalorizar brutalmente em poucos dias.

d) Pagamento de salários em empreas Web3: muitas empresas e organizações criadas na Web3, como DAOs, pagam seus salários em stablecoins dentro da blockchain.

Como as stablecoins conseguem ser estáveis?

Eu não gosto da resposta que vou dar, mas é a que tenho: depende. As stablecoins possuem diferentes formas de fixar o seu valor a algum ativo (ex: O BRZ, stablecoin criado pela empresa Transfero Group fixa o seu valor ao Real Brasileiro) ou a um certo preço (ex: uma cesta de ativos e bens) através de mecanismos que garantem uma mínima variância em torno desse valor fixo. Existem diversos mecanismos diferentes e entende-los é importante pois estes crypto ativos ainda são novos, dependem do trabalho de comunidades para funcionar e é importante saber onde você está colocando seu tempo, dinheiro e trabalho.

Antes de começarmos a passar pelos diferentes tipos, é importante adotarmos o seguinte modelo mental: os protocolos de stablecoins funcionam como instituições financeiras codificadas, ou seja, seu funcionamento foi transformado em linhas de código que rodam nos computadores blockchain. Se vocês quiserem, eu topo escrever um texto para ir um grau a mais de profundidade nisso, mas de forma geral, a maneira de pensar é essa: imaginem se pegassem o cérebro do Roberto Campos, Presidente do BC brasileiro, sua equipe e conseguissem criar um algoritmo a partir disso. Uma stablecoin funciona de forma parecida.

Um segundo modelo mental para pensar em stablecoins é que sempre existem trade-offs entre (i) Estabilidade: quanto mais estável melhor (ii) Descentralização: quanto mais decentralizado melhor (evitando pontos de falha críticos) e (iii) Eficiência. Existem hoje três grandes grupos:

1) Stablecoins garantidas por moedas fiduciárias (~82% do mercado)

2) Stablecoins garantidas por crypto ativos (~8%)

3) Stablecoins algorítmicas (~10%)

1) Stablecoins garantidas por moedas fiduciárias: a mais fácil de entender e com mais penetração. Para cada stablecoin fixada em uma moeda fiduciaria, por exemplo o dólar, existe um dólar em reserva. Exemplos: USDT (Tether), USDC (Circle e Coinbase), BUSD (Binance), TUSD (Trust Token), TRYB (BiLira), USDP (Paxos Dollar), etc.

- Estabilidade: alta.

- Decentralização: centralizada. Normalmente estes projetos tem uma empresa por trás, como caso da Circle, criadora do USDC em parceria com a Coinbase.

- Eficiência: baixa. É caro criar novos tokens e demorado para liquida-los.

2) Stablecoins garantidas por crypto ativos: no lugar de moedas fiduciárias, utiliza-se de crypto ativos como colateral e quase sempre existe sobrecolateralização. Exemplos: DAI (MakerDAO), MIM (Magic Internet Money), LUSD (Liquidity USD), OUSD (Original Dollar)

- Estabilidade: média/alta.

- Decentralização: alta. Decentralizadas através do uso de DAOs, que são empresas criadas na blockchain e que funcionam com estruturas mais horizontais que empresas tradicionais.

- Eficiência: muito baixa. Tende a ser o tipo menos eficiente de stablecoin devido ao excesso de colateral.

3) Stablecoins algorítmicas: crescendo muito em popularidade, stablecoins algorítmicas são crypto ativos que ajustam sua oferta de forma determinística de forma a mover o preço do token na direção da paridade com o seu ativo de referência. Colocando em outras palavras, estas stablecoins conseguem ser estáveis ao imitar a política monetária dos bancos centrais, mas fazem isso via código. Exemplos: UST (Terra Protocol), FRAX (Frax Finance), USDN (Neutrino), FEI (FEI Protocol), dentre muitos outros.

- Estabilidade: média/baixa. Dado que é preciso da participação de membros do protocolo para se obter estabilidade, existem diversos riscos. Historicamente as stablecoins dessa categoria mostraram as maiores divergências em momentos de alta volatilidade no mercado.

- Decentralização: alta. Decentralizadas através do uso de DAOs, que são empresas criadas na blockchain e que funcionam com estruturas mais horizontais que empresas tradicionais.

- Eficiência: dado que não precisam de nenhum tipo de colateral, são altamente eficientes.

Como podemos ver não existe uma reposta simples sobre qual o melhor tipo de stablecoin. Existem prós e contras entre cada tipo, apesar de ser claro a dominância das stablecoins.

Algumas mensagens que gostaria de deixar:

1) Stablecoins são parte fundamental do ecossistema crypto e uma ponte com o sistema financeiro tradicional e a economia real.

2) Seu impacto pode ser enorme, tanto para usuários, quanto para governos e bancos centrais. Não abordamos as Stablecoins criadas por Bancos Centrais, chamadas de CBDCSs, mas o tema de regulação é critico e acredito fortemente que a regulação em crypto vai começar por stablecoins. No próximo artigo sobre crypto vou aborda-las.

3) Não existe um modelo perfeito, cada um tem trade-offs e ainda estamos no início dessa aplicação tecnológica.

4) Apesar de parecer um conceito simples, os protocolos e mecanismos por trás das stablecoins são complexos.

Disclaimer: sou investidor da Circle, criadora do USDC, Coinbase e Bitso.

Que tal? Gostaram do novo formato de texto? Se sim, deixe seu comentário aqui embaixo ou entre em contato com o BSB no eduardo@leiaobsb.com

Obrigado!

Edu

DISCLAIMER: essa newsletter não é recomendação de investimentos. Seu propósito é puramente de entretenimento e não constitui aconselhamento financeiro ou solicitação para comprar ou vender qualquer ativo. Faça a sua própria pesquisa. Todas as opiniões e visões são pessoais do próprio autor e não constituem a visão institucional de nenhuma empresa da qual ele seja sócio, colaborador ou investidor.